EU-Umsatzsteuerreform: Geänderte Lieferschwellen und One-Stop-Shop

Seit dem 01.07.2021 gilt eine Umsatzsteuerreform für den EU-weiten Onlinehandel. In diesem Artikel erfahren Sie von allen wichtigen Änderungen, die auf Sie als Händler zukommen und wie Sie Ware in Ihrem ePages Onlineshop korrekt versteuern.

Für kleine Online-Händler, die nur wenig ins Ausland verkaufen, galten bisher Umsatzgrenzen, die jedes Zielland unterschiedlich festlegen konnte. Wenn die jährlichen Verkäufe unterhalb dieser jeweiligen Schwelle lagen, wurde bei Verkäufen an Endverbraucher die Umsatzsteuer des Versenderlandes berechnet, was es für kleine Händler mit wenig Auslandsgeschäft relativ einfach machte. Die Lieferschwelle, die ursprünglich bei vielen großen EU-Staaten bei bis zu 100.000 Euro lag, wurde jedoch zuletzt von vielen Ländern immer weiter abgesenkt, sodass es auch für kleine Händler komplizierter wurde, wenn sie die jeweiligen nationalen Grenzen der Zielländer überschritten. Die Umsatzsteuer der jeweiligen Zielländer musste dann jeweils dorthin abgeführt werden, wofür jeweils eine Steuerregistrierung im Zielland erforderlich war.

Neu ist seit dem 1.7.2021, dass es eine einheitliche Grenze von 10.000 Euro netto für die Summe aller Auslandsverkäufe innerhalb der EU gibt. Solange diese Schwelle nicht überschritten wird, kann nach wie vor die nationale Umsatzsteuer des Versenders berechnet werden. Sobald Händler darüber liegen, fällt der Umsatzsteuersatz des Ziellandes an. Das klingt zunächst nach strengeren Regeln. Allerdings ist jetzt nicht mehr für jedes einzelne Zielland eine Registrierung und Meldung erforderlich, sondern das Verfahren wird zentralisiert. Es gibt nur noch ein Meldeverfahren für alle EU-Staaten. Die Umsatzsteuer muss also nicht mehr getrennt nach vielen Ländern abgeführt werden, sondern nur national. Die fälligen Steuerbeträge werden automatisch vom System weitergeleitet. Dieses zentrale Meldeverfahren wird als „One-Stop-Shop“ bezeichnet.

Für welche Produkte gilt die neue Lieferschwelle?

Die neue Lieferschwelle von einheitlich 10.000€ (netto) bezieht sich auf alle innergemeinschaftlichen Fernverkäufe (§ 3c UStG), das heißt, alle grenzüberschreitenden Lieferungen innerhalb der EU an Endverbraucher. Dazu zählen auch digitale Dienstleistungen, wie zum Beispiel Downloadprodukte. Die neuen Regelungen gelten auch für Verkäufe, die beispielsweise über Online-Marktplätze und Produktplattformen erzielt werden.

Was passiert bei der Überschreitung der Lieferschwelle?

Wird die Lieferschwelle von 10.000€ (netto) überschritten, sind alle grenzüberschreitenden Umsätze eines Jahres gemäß den Regelungen und Steuersätzen der Empfänger-Destinationen abzuwickeln. Hier sei ausdrücklich gesagt, dass sich dieses Vorgehen auch auf Lieferungen in EU-Länder bezieht, die die Lieferschwelle im Einzelnen nicht überschritten haben – die Lieferschwelle gilt für den aggregierten Umsatz aller EU-Ländern zusammen.

Wie kann ich meine Steuern gemäß den neuen Regelungen entrichten?

Damit die Entrichtung der Umsatzsteuer in mehreren Ländern nicht zu kompliziert wird, stellt das Bundeszentralamt für Steuern (BZSt) einen sogenannten „One-Stop-Shop“ (OSS) für Händler bereit. Über dieses System können Sie alle Umsatzsteuern nach § 18j UStG (Fernverkäufe, sonstige Leistungen an Endkunden ggf. über Schnittstellen) weiterhin zentral in Deutschland abführen, ohne sich in anderen EU-Ländern registrieren zu müssen. Dieses Verfahren ist direkt ab dem 01.07.2021 möglich. Voraussetzung ist die Anmeldung mit Ihrer deutschen Umsatzsteuer-ID bis zum 30.06.2021, die Sie bereits jetzt vornehmen können.

Der Vorgang im OSS läuft wie folgt ab:

- Händler, die bereits für den Mini-One-Stop-Shop (MOSS) registriert sind (siehe unten), nehmen automatisch am OSS-Verfahren teil. Andere Händler können sich mit Ihrer deutschen Umsatzsteuer-ID beim BZSt registrieren. Mehr Informationen finden Sie hier.

- Überschreiten Sie die Lieferschwelle, werden die zu zahlenden Steuern gemäß der in den jeweiligen EU-Staaten geltenden Steuersätzen berechnet und gezahlt.

- Die Angaben werden geprüft und die fälligen Steuerbeträge weitergeleitet.

Wie versteuere ich meine Ware, wenn ich unterhalb der Lieferschwelle liege?

Wird die Lieferschwelle nicht überschritten, können die Umsätze wie gewohnt und standardmäßig mit den hiesigen nationalen Steuersätzen belegt werden. Als Leistungsort gilt Ihr Betriebssitz.

Möchten Sie alternativ Ihre Umsätze dennoch bereits über den OSS melden, ist zu beachten, dass via OSS für Verkäufe in andere EU-Länder grundsätzlich die Steuersätze der Empfängerdestinationen anzugeben sind. Eine Beratung mit dem Steuerberater sollte für das im Einzelfall geeignete Verfahren in Betracht gezogen werden.

Welches Verfahren nutze ich, wenn ich bislang den Mini-One-Stop-Shop (MOSS) genutzt habe?

Einige Händler kennen bereits das MOSS-Verfahren, das bislang für elektronisch erbrachte Dienstleistungen wie Downloadprodukte aber auch Telekommunikations-, Rundfunk- und Fernsehdienstleistungen galt. Dieses Verfahren konnte nur von Unternehmen genutzt werden, die weder einen Sitz noch eine Betriebsstätte haben. Das MOSS-Verfahren wird ab dem 01.07.2021 in das OSS-Verfahren integriert – damit entfällt der MOSS und Sie nutzen nur noch das OSS-Verfahren für die Meldung und Entrichtung Ihrer Umsatzsteuern.

Kann ich OSS und lokale Registrierungen im Ausland kombinieren?

Wenn Sie oberhalb der Lieferschwelle liegen, ist eine Abrechnung über den OSS nicht verpflichtend. Es ist lediglich ein Angebot, die Umsatzsteuer gebündelt anzumelden. Alternativ können Sie sich lokal in den jeweiligen Empfängerländern steuerlich registrieren. Jedoch sollten Sie sich für eine der Methoden entscheiden. Lassen Sie sich gegebenenfalls von Ihrem Steuerberater für ein passendes Verfahren beraten.

Wie kann ich Ware in meinem Onlineshop korrekt versteuern? (ePages Now)

Dieser Abschnitt richtet sich an Händler, die ePages Now nutzen. Eine Version für ePages Base finden Sie weiter unten. Die Version des Shops wird Ihnen im Administrationsbereich auf der Seite Hilfe unten angezeigt.

Voraussichtlich im Oktober wird Ihnen eine automatische Anpassung der Steuern je nach EU-Mitgliedsstaat in den Steuereinstellungen zur Verfügung stehen. Wenn Ihr Unternehmen mit dem Nettoumsatzvolumen vermutlich oberhalb der Lieferschwelle liegt, wählen Sie zukünftig diese Methode aus, um die aktuellen Steuersätze automatisch je nach EU-Mitgliedsstaat berechnen zu lassen.

Bis diese Implementierung erfolgt, können Sie anstelle eines EU-weiten Steuergebiets eine manuelle Aufschlüsselung nach Mitgliedsstaaten in Ihre Steuermatrix eingeben, um Ihre Umsätze länderspezifisch nachvollziehen zu können. Sollte es länderspezifische Anpassungen zu den lokalen Steuersätzen geben, sind diese entsprechend von Ihnen zu aktualisieren.

Ihre Steuereinstellungen finden Sie im Administrationsbereich unter Einstellungen > Steuern. Um die Steuermatrix manuell anpassen zu können, klicken Sie unter dem Reiter Steuermatrix auf Anpassen.

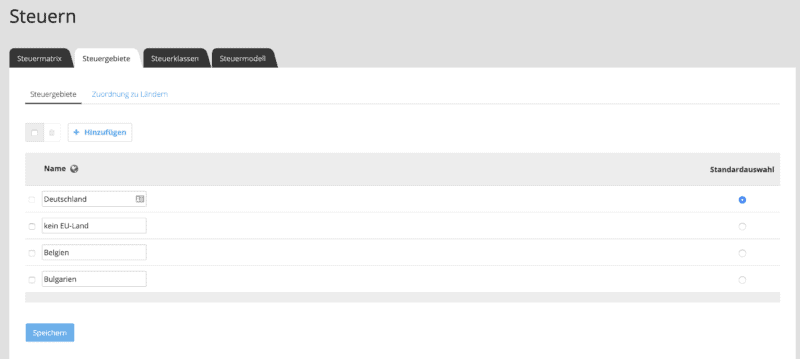

- Zuerst schlüsseln Sie unter Steuergebiete Ihre Zielländer manuell auf. Nennen Sie die Standardauswahl „EU-Land“ in das Land um, das Ihre Standardauswahl sein soll (zum Beispiel Deutschland). Erweitern Sie dann Ihre Steuergebiete manuell um die Länder, in die Sie versenden:

Manuelle Steuereinstellungen vornehmen: Schritt 1 (Now)

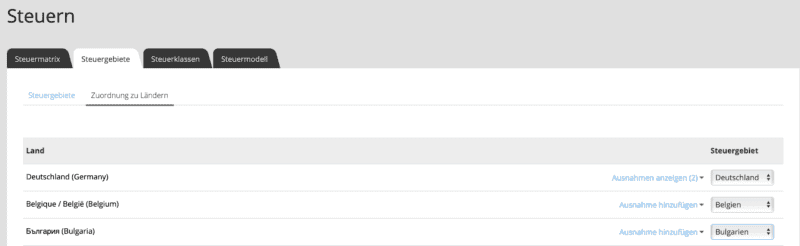

- Unter Steuergebiete > Zuordnung zu Ländern weisen Sie die neu erstellten Gebiete den entsprechenden Ländern zu:

Manuelle Steuereinstellungen vornehmen: Schritt 2 (Now)

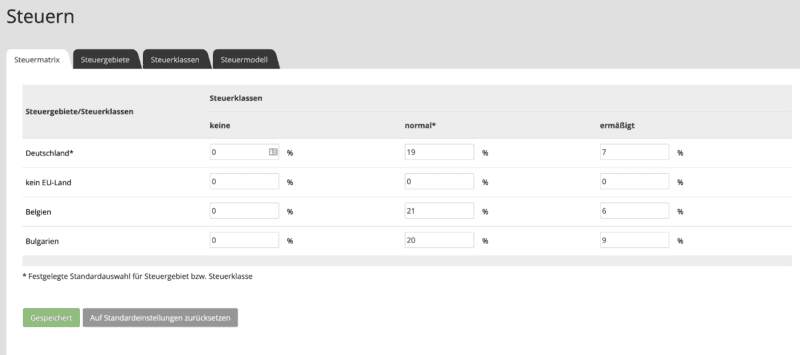

- Nun können Sie unter dem Reiter Steuermatrix eingeben, welche Umsatzsteuersätze (normal/ermäßigt) in diesen Ländern berechnet werden sollen:

Manuelle Steuereinstellungen vornehmen: Schritt 3 (Now)

Wir aktualisieren unsere Software stetig und erweitern sie um neue Features. Registrieren Sie sich jetzt für unseren Newsletter, um keine Neuigkeiten zu verpassen!

Wie kann ich Ware in meinem Onlineshop korrekt versteuern? (ePages Base)

Dieser Abschnitt richtet sich an Händler, die ePages Base nutzen. Eine Version für ePages Now finden Sie oben. Die Version des Shops wird Ihnen im Administrationsbereich auf der Seite Hilfe unten angezeigt.

Voraussichtlich im Oktober wird Ihnen eine automatische Anpassung der Steuern je nach EU-Mitgliedsstaat in den Steuereinstellungen zur Verfügung stehen. Wenn Ihr Unternehmen mit dem Nettoumsatzvolumen vermutlich oberhalb der Lieferschwelle liegt, wählen Sie zukünftig diese Methode aus, um die aktuellen Steuersätze automatisch je nach EU-Mitgliedsstaat berechnen zu lassen.

Bis diese Implementierung erfolgt, können Sie anstelle eines EU-weiten Steuergebiets eine manuelle Aufschlüsselung nach Mitgliedsstaaten in Ihre Steuermatrix eingeben, um Ihre Umsätze länderspezifisch nachvollziehen zu können. Sollte es länderspezifische Anpassungen zu den lokalen Steuersätzen geben, sind diese entsprechend von Ihnen zu aktualisieren.

Ihre Steuereinstellungen finden Sie im Administrationsbereich unter Einstellungen > Steuerberechnung. Um die Steuermatrix manuell anpassen zu können, klicken Sie unter dem Reiter Steuermatrix auf Anpassen.

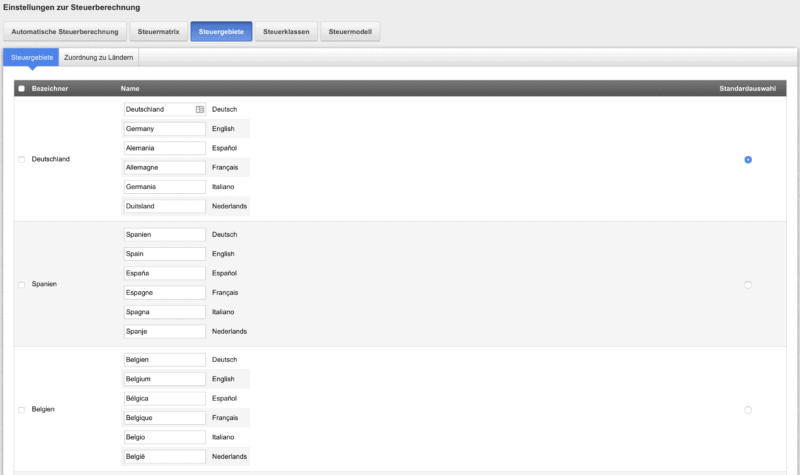

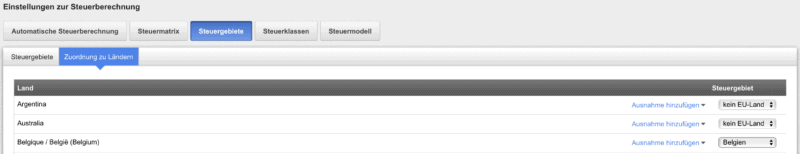

- Zuerst schlüsseln Sie unter dem Reiter Steuergebiete Ihre Zielländer manuell auf. Erstellen Sie dafür ein neues Steuergebiet mit dem Land, das Ihre Standardauswahl werden soll (zum Beispiel Deutschland) und wählen Sie es in der rechten Spalte als Standard aus. Löschen Sie das Steuergebiet „EU“. Fügen Sie nun alle weiteren Länder hinzu, in die Sie versenden.

Manuelle Steuereinstellungen vornehmen: Schritt 1 (Base)

- Im zweiten Schritt ordnen Sie unter dem Reiter Zuordnung zu Ländern die Steuergebiete den entsprechenden Ländern zu:

Manuelle Steuereinstellungen vornehmen: Schritt 2 (Base)

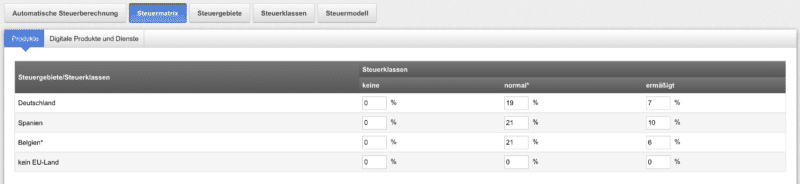

- Wählen Sie in den Steuerberechnungen Steuermatrix aus, um einzutragen, welche Umsatzsteuersätze länderspezifisch berechnet werden sollen. Sie können die Steuermatrix auch als CSV-Datei hochladen.

Manuelle Steuereinstellungen vornehmen: Schritt 3 (Base)

Wir aktualisieren unsere Software stetig und erweitern sie um neue Features. Registrieren Sie sich jetzt für unseren Newsletter, um keine Neuigkeiten zu verpassen!

Letzte Aktualisierung des Artikels am 23. September 2021.

Dieser Artikel enthält erste rechtliche Hinweise, erhebt aber keinen Anspruch auf Vollständigkeit und Richtigkeit. Er kann keinesfalls eine rechtliche Beratung im Einzelfall ersetzen.

Als Content Manager bei ePages ist Sarah für redaktionelle Inhalte und Videocontent zuständig. Im ePages-Blogstellt sie Onlinehändlern Marketingtipps, rechtliche Updates und Infos zur ePages-Software zur Verfügung, um ihnen den Einstieg in den E-Commerce zu erleichtern.

Hinterlasse einen Kommentar

An der Diskussion beteiligen?Hinterlasse uns deinen Kommentar!